10 опционных стратегий, которые должен знать трейдер

Некоторые трейдеры начинают торговать опционами плохо понимая принципы опционных стратегий.

Существует достаточно большое количество систем, которые позволяют ограничивать риск и увеличивать потенциальную прибыль.

Необходимо приложить лишь небольшие усилия для того, чтобы воспользоваться преимуществами гибкости и мощи, которую предлагают опционы.

С этой целью мы предложили эту статью, цель которой – существенно упростить процесс получения знаний и направить читателей в правильном направлении.

Читайте также Объем (volume). Стратегия торговли на финансовом рынке (Форекс, бинарные опционы)

Covered Call

Эта стратегия переводится на русский язык как «покрытый колл». Она довольно популярна, так как помогает получать больше прибыли и снизить некоторые риски покупки акций.

Основная цель использования такой стратегии – продажа акций по установленной цене страйк.

Для работы с этой системой, трейдер покупает акцию (которая является базовым активом для опциона) и одновременно продает или списывает колл-опцион по той же акции.

Такой подход позволяет частично застраховать свои риски.

В этом примере речь идет о колл-опционе на акцию, который представляет собой 100 биржевых акций на один колл-опцион.

За каждые 100 покупаемых на бирже ценных бумаг, трейдер одновременно продает 1 колл-опцион (то есть работает в обратном направлении).

Стратегия называется «покрытый колл» потому, что если цена на акции растет, короткие коллы покрываются прибылью от длинной позиции по акциям.

Инвесторы могут использовать такую стратегию торгуя краткосрочно акциями и, при этом, не имею четкого представления о том, каким будет тренд в ближайшем будущем.

Прибыль здесь можно получить через продажу премии колл-опциона. Что касается защиты от рисков, такая стратегия позволяет снизить возможные потери по длинной позиции на базовый актив.

На графике прибыли и убытков, приведенном выше, можно видеть, что по мере роста цены акции, негативное соотношение прибыли и убытка покрывается за счет длинной позиции по ценной бумаге.

Так как трейдер получает премию от продажи опциона, по мере роста цены на акцию, премия позволяет эффективно продать ценную бумагу на уровне выше страйк-цены.

Такой график прибыли и убытков выглядит примерно также, как график прибыли и убытков по короткому путу.

Читайте также Методы анализа финансового рынка (бинарные опционы, форекс, акции)

Женатый пут

При этой стартегии, инвестор покупает актив (в нашем случае акцию) и в то же время покупает опцион пут на эквивалентное количество акций.

Держатель пут-опциона имеет права продать акцию по цене страйк. В каждом контракте 100 акций.

Причина использования стратегии заключается в том, чтобы защитить себя от рисков снижения цены при инвестировании в акции.

Стратегия работает как страховой полис и предоставляет определенную подушку безопасности в случае, если цена резко упадет.

Приведем простой пример покупки женатого пута. Инвестор покупает 100 акций и покупает один опцион пут одновременно.

В данном случае привлекательность стратегии в том, что инвестор защищен на случае возникновения нисходящей тенденции.

В то же время, инвестор получит прибыль в случае, если цена будет расти.

Единственным минусом такой стратегии является ситуация, когда цена не падает, так как в этом случае, инвестор теряет премию, уплаченную за опцион пут.

На графике прибыли и убытков, приведенном выше можно видеть пунктирную линию, которая показывает длинную позицию по акциям.

При комбинировании длинной позиции по акциям и длинного пута можно видеть, что при падении цены акций, убытки ограничены.

В случае роста цены акции, такое повышение цены покрывает премию, затраченную на опцион пут. График женатого опциона пут похож на график лонг колла.

Читайте также Что лучше — бинарные опционы или Форекс

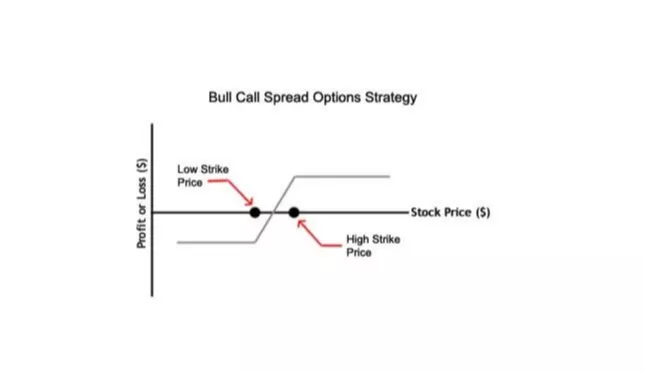

Спред бычьего колла

В стратегии спред бычьего колла, инвестор покупает одновременно колл по определенной цене и продает такое же количество коллов по цене выше страйка.

Оба опциона колл имеют одинаковый срок экспирации и базовый актив.

Такой тип стратегии вертикального спреда часто используется инвесторами в рамках бычьего тренда по базовому активу и предполагает умеренный рост стоимости актива.

Инвестор ограничивает свою потенциальную прибыль от роста, но сокращает затраты на премию по сравнению с покупкой чистого колл-опциона.

На графике прибыли и убытков можно видеть, что эта стратегия относится именно к бычьим, то есть предполагает работу на растущих рынках.

Трейдеру желательно, чтобы стоимость акций росла для получения прибыли по такой системе. Правда, здесь есть свой нюанс.

На растущем рынке прибыль от стратегии спреда бычьего колла ограничена. В то же время, ограничены и риски по премии, затраченной на продажу коллов.

Если коллы стоят лишком дорого, есть возможность нивилировать воздействие более высокой премии за счет продажи по более высокой страйк-цене. Именно так работает данная система.

Читайте также Методы анализа финансового рынка (бинарные опционы, форекс, акции)

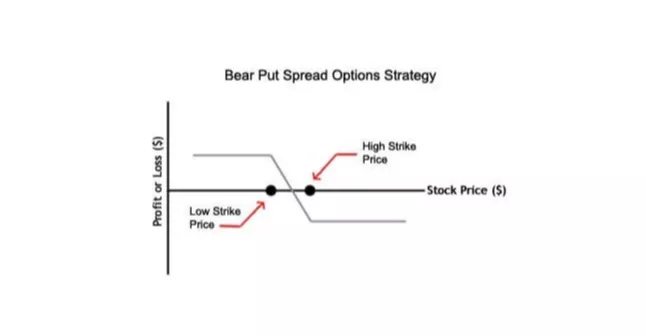

Спред медвежьего пута

Еще одна стратегия, которая работает с вертикальным спредом, называется спред медвежьего пута.

В этой системе инвестор одновременно покупает пут-опцион по определенной страйк-цене и продает то же количество пут-опционов по более низкой страйк-цене.

Оба опциона должны быть по одному и тому же базовому активу и с той же самой датой экспирации.

Эта стратегия применяется тогда, когда трейдер ожидает снижения рынка и падения стоимости базового актива. Здесь ограничены как риски, так и потенциальная прибыль.

На представленном выше графике соотношения прибыли и убытков можно видеть, что это медвежья стратегия. Инвестору необходимо, чтобы стоимость акции упала для получения прибыли.

Одним из недостатков такой системы является то, что прибыль при росте ограничена, но, в то же самое время, расходы на премию также снижены.

Если пут опцион имеет высокую стоимость, избежать более высокой прибыли можно за счет продажи опционов пут по цене ниже страйка. Именно так и работает система спреда медвежьего пута.

Читайте также Бинарные опционы Граница или Диапазон (Range) — описание, применение в стратегиях торговли

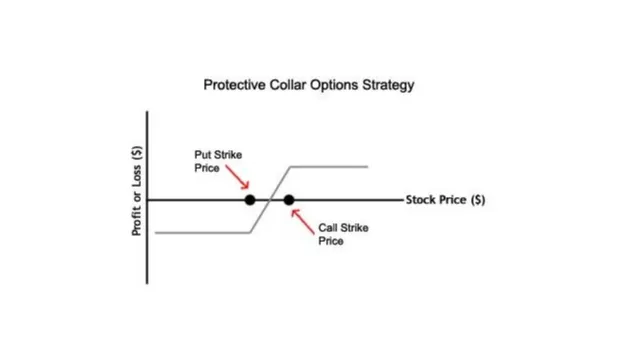

Защитный воротник

Стратегия защитный воротник работает тогда, когда трейдер приобретает пут-опцион не в деньгах и одновременно списывает колл-опцион не в деньгах по тому же базовому активу и с тем же сроком экспирации.

Стратегия часто используется инвесторами после длинной позиции по акции, когда она принесла им значительную прибыль.

Благодаря такой стратеги, инвесторы защищают себя от нисходящих рисков (они, по сути, локируют свою прибыль).

В то же время, они идут на компромисс потому что потенциально им придется продавать акции по более высокой цене (чем выше продажа, тем больше профита по отношению к текущим ценовым уровням).

Простым примером работы такой стратегии является покупка 100 акций компании IBM по $50.

Допустим, акции компании выросли до $100 к 1 января.

Здесь инвестор может применить стратегию защитный воротник, продав один колл акций IBM по цене $105 и купив один пут по цене $95 и все это со сроком экспирации до 15 марта.

Соответственно, до момента исполнения контракта, инвестор защищен от падения ниже $95 и получает преимущество, так как ему не придется продавать акции по цене $105.

На приведенном выше графике соотношения прибыли и убытков можно видеть, что стратегия защитного воротника представляет собой комбинацию покрытого колла и длинного пута.

Это нейтральная стратегия, которая означает, что инвестор защищен от рисков падения но с компромиссом необходимости продажи акции по страйк цене шорта.

Правда, для инвестора в этом уже есть определенное преимущество, так как прибыль уже получена по базовым активам.

Читайте также Введение в торговлю опционами [от экспертов]

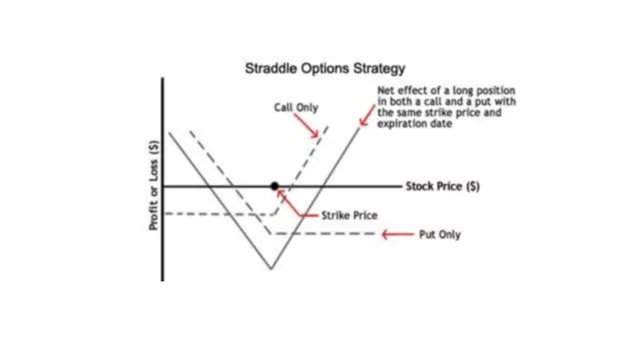

Длинный стреддл

Это опционная стратегия применяется в случае одновременной покупки опциона колл и пут по тому же базовому активу, с одинаковой ценой страйк и временем исполнения контракта.

Такая система часто применяется тогда, когда инвестор ожидает значительного роста цены в одном из направлений.

Однако он сомневается в том, будет ли это рост или падение. В этом случае у инвестора появляется теоретическая неограниченная возможность получения прибыли.

Что касается максимального убытка, он может составить стоимость обоих опционных контрактов.

На приведенном выше графике соотношения прибыли и убытков видно, что есть две точки безубытка.

Эта стратегия начинает приносить прибыль тогда, когда цена акции делает значительные движения в одном или другом направлении.

Причем инвестору не важно, в каком именно направлении идет движение. Ему важен сам факт сильного тренда. Главное, чтобы движение покрыло стоимость премии, уплаченной за опционы.

Читайте также Вводный курс по торговле бинарными опционами

Длинный стрэнгл

В опционной стратегии длинный стрэнгл, инвестор покупает опцион колл вне денег и опцион пут вне денег одновременно по тому же базовому активу, с тем же временем исполнения контракта.

Инвестор, использующий такой подход в своей работе ожидает, что цена базового актива существенно изменится, но не может определить, в каком направлении будет развиваться тренд.

Такая система подходит, к примеру, для новостей по прибыли компании или при публикации утверждения тех или иных лекарств FDA для компаний из сферы здравоохранения.

Убытки ограничены премией по обоим опционам. Стрэнгл обычно дешевле стрэддла, так как покупаются опционы вне денег.

На графике соотношения прибыли и убытков можно видеть две точки безубытка.

Эта стратегия начинает приносить прибыль тогда, когда ожидаются сильные движения по базовому активу в одну из сторон.

При этом, инвестору не важно, в какую именно сторону будет изменяться цена акции.

Важно, что движение должно быть более сильным по количеству пунктов и итоговому результату, чем уплаченная инвестором премия за оба опциона.

Читайте также Как правильно торговать бинарными опционами

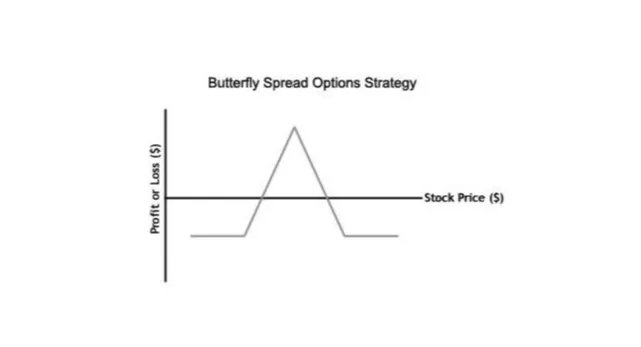

Спред бабочка длинного опциона колл

Все стратегии, описанные до этого момента предполагают комбинацию из двух разных позиций или контрактов.

В стратегии спред бабочка длинного опциона колл, инвестор комбинирует стратегию бычьего спреда со стратегией медвежьего спреда и использует три разных страйк цены.

Все опционы покупаются с тем же базовым активом и временем исполнения контракта.

Например, спред длинная бабочка состоит из опциона колл в деньгах по более низкой страйк-цене и при этом, продается два колл-опциона в деньгах и покупается один опцион колл вне денег.

При сбалансированной стратегии бабочки спреда, ширина крыльев бабочки будет одинаковой. Такой пример называется колл флай.

При стратегии спреда длинного колла бабочки, инвестор полагает, что цена базового актива не сильно изменится к моменту исполнения контракта.

На приведенном выше графике соотношения прибыли и убытков максимальный результат достигается тогда, когда цена акции остается неизменной до момента истечения контракта, то есть по цене страйк.

Чем дальше цена уходит от страйка, тем более отрицательным будет соотношение прибыли и убытков.

Максимальный убыток получается тогда, когда цена акции достигает минимального страйка или ниже.

Или цена достигает максимального страйка или выше. Эта стратегия имеет ограничения как при восходящем, так и при нисходящем движении.

Читайте также Финансовая стратегия Оскара Грайнда — система управления капиталом

Стратегия железный кондор

Эта стратегия еще более интересна, чем предыдущая. Называется она железный кондор. Инвестор одновременно удерживает бычий спред пут-опцион и медвежий спред колл-опцион.

Железный кондор строится по следующему принципу: инвестор продает 1 пут-опцион вне денег и покупает 1 пут-опцион вне денег с более низким страйком (бычий пут-спред) и продает 1 колл-опцион вне денег и покупает 1 опцион колл вне денег с более высокой ценой страйк (медвежий колл-спред).

Все опционы имеют одинаковую дату экспирации и торгуются с одним и тем же базовым активом.

Обычно, ширина спредов по опционам пут и колл одинакова. Такая стратегия позволяет получить премию при ситуациях, когда цена акции имеет незначительную волатильность.

Многим трейдерам такой подход к работе очень нравится, так как он с большой долей вероятности позволяет получить небольшую премию.

А теперь обратимся к графику соотношения цены и прибыли, приведенному выше.

Обратите внимание на то, как можно получить максимальный эффект при достаточно широком диапазоне ценовых колебаний.

Причем чем дальше цена акций уходит от шорт-страйков (для опционов пут ниже, а для опционов колл выше), тем больший убыток несет инвестор (причем он может быть и максимальным).

Максимальный убыток обычно значительно выше, чем максимальная прибыль, что, в принципе, означает большую вероятность получения небольшой прибыли по результатам работы этой стратегии.

Читайте также Стратегия торговли бинарными опционами со сроком 5 минут

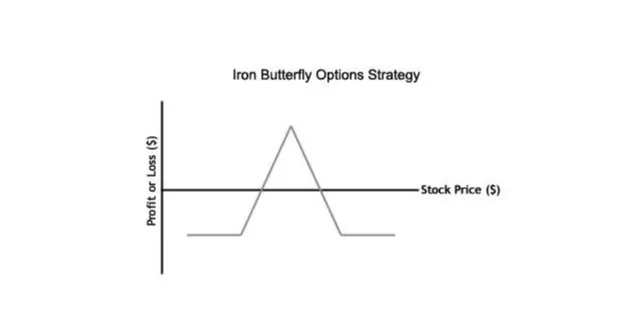

Железная бабочка

Наконец, мы хотели бы завершить эту статью описанием опционной стратегии железная бабочка. В этой системе инвестор продает пут-опцион в деньгах и покупает опцион пут вне денег.

Причем все опционы должны быть по одному и тому же базовому активу и с одинаковым сроком экспирации.

Несмотря на то, что стратегия в чем-то похожа на спред бабочки, она отличается, так как использует оба типа опционов колл и пут как противопоставляемый друг другу.

В этой торговой системе комбинируются продажи опционов в деньгах стрэддл и покупка защитных «крыльев».

Инвестор здесь может заметить, что стратегия похожа на торговые системы, работающие со спредами.

Но дело в том, что в торговле опционами обычное дело – использовать одинаковую ширину для обоих спредов.

Длинный опцион вне денег защищает от получения убытков в случае падения цены. Длинный опцион пут вне денег защищает от нисходящего движения.

Прибыль и убытки ограничены определенным диапазоном, в зависимости от цены страйк используемого опциона. Инвесторам нравится такая стратегия за ту прибыль, которую она позволяет получать.

Причем это касается и возможности получения небольшой прибыли на рынках акций с незначительной волатильностью.

На графике, представленном выше, можно видеть, что максимальная прибыль достигается тогда, когда цена акции остается в деньгах по опционам колл и пут, когда они продаются.

Максимальная прибыль – это общая чистая премия, полученная по обоим опционам.

Максимальный убыток получается тогда, когда цена акции идет вдоль страйк-цены длинного опциона колл или ниже страйк-цены длинного опциона пут.

Возможно вам также будет интересно прочитать статьи

Бинарные опционы One Touch (Одно касание)

Финансовая стратегия Мартингейла как система управления капиталом

Торговая стратегия 3 свечи для трейдинга бинарными опционами

Над статьями работает команда авторов, переводчиков и редактор. На сайте команда Privatefinance.biz публикует информационные статьи, обзоры, рейтинги, гайды о торговле на финансовых рынках и инвестировании, рекомендации по выбору брокера и инструментов инвестирования, актуальные новости из мира финансов.

Почта для связи с нами: [email protected]

PrivateFinance

PrivateFinance